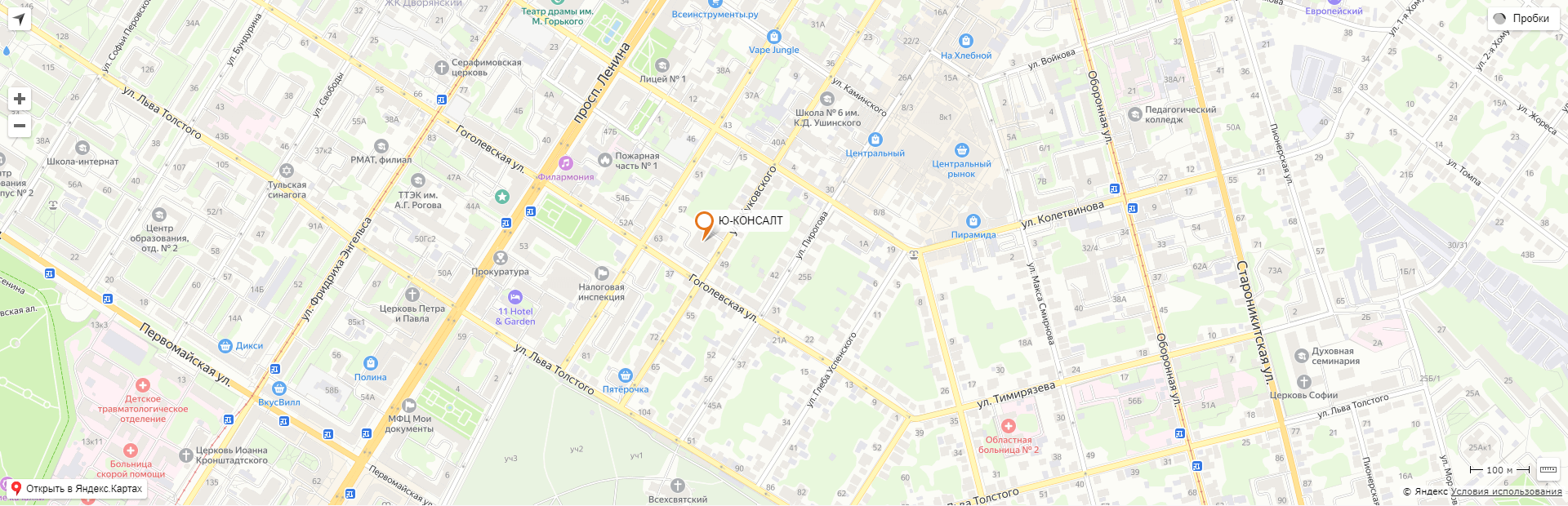

г. Тула, ул. Жуковского, д. 58, оф. 104

Горячая линия поддержки

+7 (4872) 71-70-20Общество с ограниченной ответственностью «Ю-КОНСАЛТ»

ИНН 7106081323

ОГРН 1187154002001

Режим работы: с 9:00 до 18:00

г. Тула, ул. Жуковского, д. 58, оф. 104

Горячая линия поддержки

+7 (4872) 71-70-20Общество с ограниченной ответственностью «Ю-КОНСАЛТ»

ИНН 7106081323

ОГРН 1187154002001

В процессе работы компания несет представительские расходы. Так называют расходы, возникшие в связи с организацией и проведением переговоров с клиентами и контрагентами, работой совета директоров. Состав статьи расходов приводится в п. 2 ст. 264 НК РФ. В перечень включают затраты, которые несет компания в связи с организацией приема любого вида, использованием услуг переводчика, а также доставкой участников к месту проведения мероприятия.

Размер представительских расходов при учете налога на прибыль законодательно определен. Действующий норматив составляет 4% расходов на оплату трудовой деятельности. Его расчет проводится нарастающим итогом с начала года. Это позволяет учесть расходы, которые не уложились в установленный норматив в текущем квартале, в следующих.

Не все расходы, которые компания понесла в связи с проведением мероприятия, можно назвать представительскими. Их перечень также вытекает из положений законодательства.

Учету подлежат:

Часть расходов, которые понесла компания, учесть для целей уменьшения налога не получится. В перечень включают затраты, возникшие в связи с организацией:

Соответствующий перечень исключений закреплен в ст. 264 НК РФ.

Представители ФНС внимательно изучают перечень расходов, которые компания хочет учесть с целью уменьшения налога. В частности, налоговая может отказаться включить в список затраты, которые компания понесла в связи с арендой ресторана или иного помещения. В результате могут возникать споры.

Однако суд обычно встает на сторону налогоплательщика. Он ссылается на положения Постановлений ФАС МО № КА-А40/8426-05 от 12.09.2005 г. и № А40-22927/12-107-106 от 03.09.2013 г. В нормативах сказано, что затраты на аренду ресторанов и теплоходов можно отнести к представительским расходам, если они возникли в связи с приемом иностранной делегации.

Сложнее обстоят дела с подарками и сувенирами. Они отсутствуют в списке, представленном в п. 2 ст. 264 НК РФ. В результате включить расходы на их покупку в перечень представительских нельзя. Ситуация меняется, если на сувениры нанесена символика компании. В этом случае учет затрат допустим. Соответствующее положение закреплено в Письме УФНС по г. Москве № 20-12/041966.2 от 30.04.2008. Считается, что такие расходы входят в перечень представительских, а не рекламных, поскольку вручение сувениров выполняется на официальном мероприятии.

Чтобы ФНС приняли во внимание представительские расходы, необходимо предоставить пакет документов. В него нужно включить документацию, подтверждающую факт проведения мероприятия:

Точный список документов может меняться. Перечень зависит от положений локальных нормативов организации. Лучше подготовить его заранее.

Чтобы принять НДС к вычету, важно соблюдать ряд правил. В частности, процедуру можно выполнить только по тем представительским расходам, которые будут учтены для налога на прибыль. Если сумма будет увеличена в следующем квартале, НДС к вычету можно дополнить.

В бухгалтерском учете представительские расходы относятся к расходам по обычным видам деятельности. Важна цель мероприятия. Если оно ориентировано на текущих или будущих покупателей и призвано повысить объем продаж, расходы учитывают в качестве коммерческих по дебету счета 44 «Расходы на продажу». Если цель мероприятия иная, расходы учитывают как управленческие. В этом случае их отражают на счете «Общехозяйственные расходы».

СПС КонсультантПлюс поставляется в различных модификациях:

Стоимость рассчитывается индивидуально.

Стоимость услуг по разработке, модификации БД зависит от параметров и объема услуг и обсуждается индивидуально.

Мы обрабатываем cookies с целью персонализации сервисов, и чтобы пользоваться веб-сайтом было удобнее. Вы можете запретить обработку сookies в настройках браузера. Продолжая пользоваться сайтом, вы соглашаетесь с Политикой обработки персональных данных. и даете согласие на обработку cookies на её условиях. Если вы не согласны с условиями Политики, покиньте этот сайт.